پرایس اکشن

معامله پرایس اکشن یک تکنیک معاملهگری و تحلیل بازار است که از تجزیه و تحلیل الگوهای قیمت در طول زمان تشکیل شده است. این روش، توسط بسیاری از معاملهگران خرد و اغلب معاملهگران شرکتی و مدیران صندوقهای تامینی برای پیش بینی آینده قیمت اوراق بهادار یا بازارهای مالی استفاده میشود.

به عبارت سادهتر، پرایس اکشن که به آن PA خواهیم گفت، نحوه تغییر قیمت است: یعنی «حرکات» قیمت که به سادگی در بازارهایی با نقدینگی و نوسان بالا مشاهده میشود، اما در واقع هر چیزی که در بازار آزاد خرید یا فروش میشود، باعث ایجاد پرایس اکشن میشود. اگر هنوز متوجه این تکنیک نشدید، نگران نباشید، در ادامه با تصاویر متعدد و توضیحات بیشتر، قطعا متوجه خواهید شد.

اساس Price Action

معاملات پرایس اکشن، عوامل اساسی را که بر حرکت بازار تاثیر میگذارند، نادیده گرفته و در عوض، به تاریخچه قیمت بازار نگاه کرده و تغییرات قیمت را در یک دوره زمانی مشخص بیان میکند. بنابراین، PA به نوعی تحلیل تکنیکال است، اما آنچه آن را از اکثر تحلیلهای تکنیکال متمایز میکند، این است که تمرکز اصلی آن بر رابطه قیمت فعلی بازار با قیمتهای گذشته آن است، نه مقادیر بعدی که از آن تاریخچه قیمت به دست میآیند.

به عبارت دیگر، معاملات PA شکلی «خالص» از تحلیلهای تکنیکال هستند، زیرا شامل هیچ اندیکاتوری (اندیکاتورها، متاثر از قیمت گذشته هستند)، نمیشود. معامله گران PA فقط به دادههای دست اولی که یک بازار در مورد خودش ایجاد میکند، می پردازند. در واقع، پرایس اکشن تغییرات قیمت در طول زمان است.

- تجزیه و تحلیل پرایس اکشن به معاملهگر اجازه میدهد تا تغییرات قیمت بازار را درک کرده و توضیحاتی را در اختیار معاملهگر قرار میدهد تا بتواند یک سناریوی ذهنی برای توصیف ساختار بازار فعلی بسازد. معاملهگران PA با تجربه اغلب درک ذهنی منحصر به فرد و “احساس شهودی” خود از بازار را دلیل اصلی سوددهی معاملات خود می دانند.

یک معاملهگر می تواند از PA بازار برای توصیف فرآیند تجزیه و تحلیل در زمینه تغییرات بازار استفاده کند. هر شرکت کننده در بازار هنگام معامله، «سرنخهایی» را در نمودار قیمت بازار باقی میگذارد، این سرنخها میتوانند تفسیر شوند و برای پیشبینی تغییرات بعدی در بازار استفاده شوند.

معاملات پرایس اکشن به بیان ساده

معاملهگران PA معمولا از عبارت «همه چیز را ساده ببین» استفاده کرده که اشاره به این واقعیت دارد: بسیاری از افراد با قرار دادن اندیکاتورهای فنی متعدد در نمودارهای خود و با تحلیل بیش از حد بازار، معاملات را برای خود بیش از حد پیچیده میکنند.

- استراتژی پرایس اکشن گاهی اوقات تحت عنوان «معاملات دارای نمودار روشن»، «معاملات برهنه»، «معاملات خام یا طبیعی» نیز نامیده میشوند، که به معاملات پرایس اکشن سادهای اشاره دارد که تنها از یک نمودار قیمت استفاده میکند.

رویکرد ساده و تقلیل یافته معاملات PA به این معنی است که هیچ اندیکاتوری در نمودار معاملهگران وجود ندارد و هیچ رویداد اقتصادی یا اخباری در تصمیمگیریهای معاملاتی استفاده نمیشود. تنها تمرکز بر روی پرایس اکشن بازار بوده و اعتقاد معاملهگران بر آن است که پرایس اکشن همه متغیرها (مانند رویدادهای خبری، دادههای اقتصادی و غیره) را که بر بازار تاثیر میگذارند و باعث تغییرات قیمت میشوند را منعکس میکند. بنابراین، تاکید بر این امر است که به جای تلاش برای رمزگشایی و مرتبسازی بسیاری از متغیرهای مختلف که هر روزه بر بازار تاثیر میگذارند، تحلیل بازار و معامله از روی پرایس اکشن بسیار سادهتر است.

الگوها در پرایس اکشن

الگوهای پرایس اکشن، که به آنها «محرکها»، «تنظیمات» یا «سیگنالها» نیز گفته میشود، در واقع مهمترین جنبه معاملات PA هستند، زیرا این الگوها هستند که سرنخهای قوی را برای معاملهگر درمورد اینکه قیمت آینده چه خواهد بود، ارائه میدهند. نمودارهای زیر، نمونههایی از چند استراتژی معاملاتی ساده پرایس اکشن را نشان داده که میتوانید برای معامله در بازار از آنها استفاده کنید.

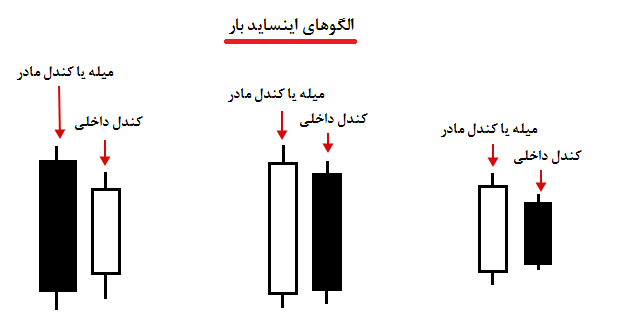

الگوی اینساید بار

الگوی اینساید بار، یک الگوی دو میلهای است که از نوار داخلی و نوار قبلی که معمولا به آن “میله – کندل مادر” میگویند، تشکیل شده است. کندل داخلی کاملا در حد فاصل بالا و پایین کندل قبلی (کندل مادر) جای گرفته است. این استراتژی معمولا به عنوان یک الگوی شکست در بازارهای پرطرفدار استفاده شده، اما اگر در سطح نمودار کلیدی شکل بگیرد، میتوان آن را بهعنوان سیگنال معکوس نیز معامله کرد.

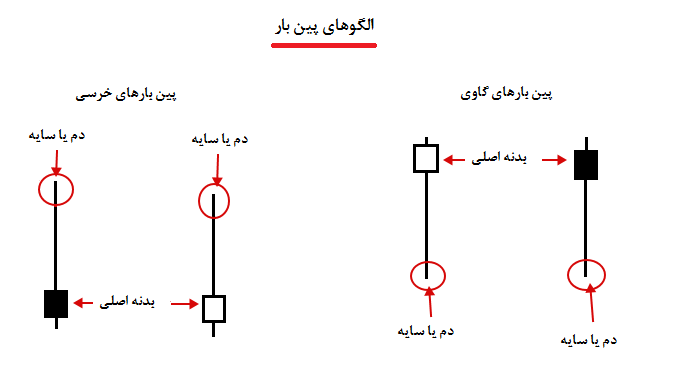

الگوی پین بار

الگوی پین بار شامل یک الگوی تککندلی است و نشان دهنده برگشت یا پسزدن قیمت و معکوس شدن روند بازار است. سیگنال پین بار در بازارهای رونددار به خوبی عمل میکند. از الگوی پین بار میتوان به کمک سطوح اصلی مقاومت و حمایت استفاده کرده و معاملاتی را بر خلاف روند اجرا کرد. پین بار نشان میدهد که قیمت ممکن است برخلاف جهتی که سایه پین بار نشان میدهد، حرکت کند. چرا که در حقیقت، سایه پین بار ریجکت قیمت و برگشت را نشان میدهد.

الگوی فیکی یا Fakey Bar

الگوی فیکی یا همان Fakey Bar شامل یک شکست نادرست از یک الگوی اینساید بار است. به عبارت دیگر، اگر یک الگوی اینساید بار برای مدت کوتاهی شکسته شود، اما سپس بازگردد و به محدوده نوار مادر یا اینساید بار نزدیک شود، شما یک Fakey Bar دارید. به آن “fakey یا جعلی” گفته میشود، زیرا شما را فریب میدهد. به نظر میرسد که بازار در یک جهت شکسته میشود، اما سپس در جهت مخالف شروع به حرکت کرده و حرکت قیمت را در همان جهت در پیش میگیرد. فیکیها در راستای روندها، در مقابل روندهای سطوح کلیدی و در بازارهای رینج بسیار کاربردی هستند.

تایید الگوها در Price Action

معامله صحیح با سیگنالهای دریافتی از پرایس اکشن نه تنها به خود سیگنال بستگی دارد، بلکه به محل شکلگیری سیگنال در نمودار نیز وابسته است. هر پین بار، اینساید بار و … مشابه، نتایج برابری ایجاد نمیکند. بسته به محلی که یک سیگنال مشخص تشکیل شده است، شاید معامله نکردن کار بهتری باشد و یا شاید هم باید بدون هرگونه اتلاف وقت، سریعا معامله را آغاز کرد.بهترین سیگنالهای پرایس اکشن، آنهایی هستند که در نقاط “تلاقی” در بازار شکل میگیرند. تلاقی، صرفا به معنای “گرد هم آمدن” افراد یا چیزها است.

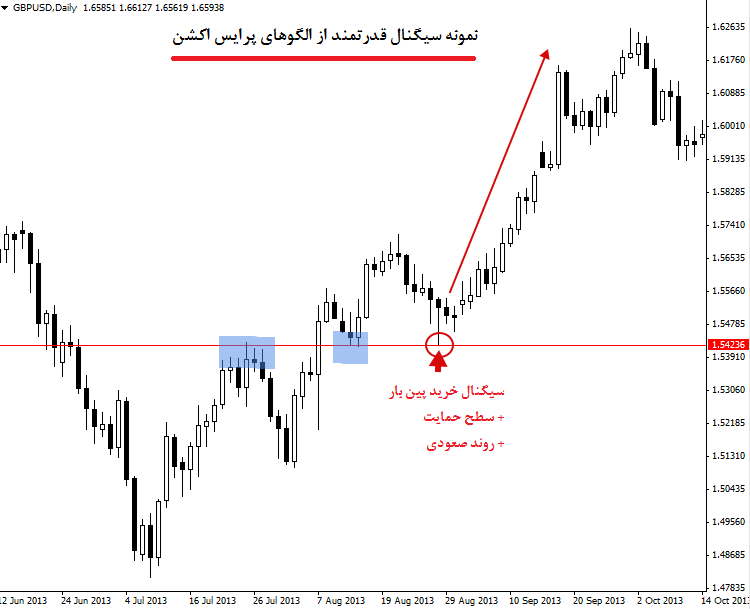

در مورد معاملات پرایس اکشن، ما به دنبال منطقهای در نمودار هستیم که حداقل چند بار با سیگنال ورود به معامله (صادر شده از استراتژی ما) مطابقت دارند. وقتی این اتفاق میافتد، میگوییم سیگنال پرایس اکشن «تلاقی دارد».نقطه تلاقی جایی است که پین بار در جهت یک بازار با روند صعودی تشکیل شده و در سطح حمایت در آن روند صعودی شکل گرفته است.

بنابراین، ما تلاقی روند و سطح پشتیبانی را داریم، این موارد با هم به سیگنال خرید پین بار وزن بیشتری نسبت به زمانی میدهند که سیگنال صرفا از یک الگو صادر شده باشد. هر چه یک سیگنال پرایس اکشن، عوامل تلاقی بیشتری داشته باشد، سیگنال قدرتمندتر بوده و قابلیت اتکای بیشتری دارد.

مثال تایید الگو در بازار

چارتی که در زیر نمایش داده شده است، نمونهی بسیار خوبی از تایید الگوها مشاهده میشود. در این چارت، یک پین بار، هم جهت با روند بازار (روند صعودی) شکل گرفته و علاوه بر آن، سطح حمایت روند صعودی نیز در همین نقطه وجود دارد. بنابراین، محل تلاقی یا تایید بیشتری با رخ دادن همزمان سطح حمایت و روند صعودی شکل گرفته، بنابراین، سیگنال صادر شده از پین بار، قدرت اتکای بیشتری دارد. هرچقدر که عوامل تایید کنندهی بیشتری در نمودار وجود داشته باشد، سیگنال صادر شده قدرتمندتر خواهد بود.

آموزش پرایس اکشن

شما اکنون درک پایهای خوبی از اینکه Price Action چیست و چگونه بوسیله آن معامله کنید دارید. در فهرست پایین، مقالات تکمیلی و آنچه که دانش شما را برای استفاده از این استراتژی معاملاتی تکمیل میکند، ارائه خواهد شد که میتوانید با کلیک برروی هر یک، مقاله را مطالعه کنید.

استراتژی معاملاتی پرایس اکشن، روشی برای تحلیل قیمت آتی هر دارایی است. در این روش تحلیلی، از شکل گیری الگوهای مختلف استفاده شده تا روند آتی بازار مشخص شود. اگرچه Price Action شباهت زیادی به تحلیل تکنیکال دارد، اما در PA عموما از اندیکاتورها استفاده نشده، بلکه تنها به دنبال الگوهایی هستیم که روند آتی بازار را به ما نشان دهند. از جمله الگوهای مهم در این روش تحلیلی، الگوهای پین بار و اینساید بار بوده و باید مواظب الگوهای فیکی بود!

استراتژی معاملاتی PA مبتنی بر سیگنالهای متعددی است. تشکیل یک الگو زمانی میتواند قابل اعتماد باشد که با سیگنالهای دیگر (روند کلی، سطوح حمایت و مقاومت و ...) تجمیع شده و یک سیگنال قدرتمند کلی صادر شود. بنابراین، برای گرفتن تایید ورود به معامله در این استراتژی معاملاتی، باید از جمع چند سیگنال استفاده کرد.

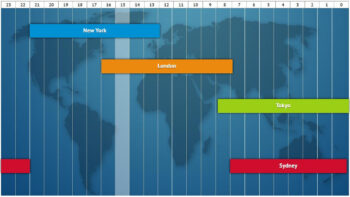

استراتژی PA محدود به داراییهای فارکس نبوده، بلکه کاربرد آن بسیار کلیتر است. هر داریی که دارای یک چارت قیمتی/حجمی باشد، بالقوه میتواند انتخاب مناسبی برای معامله کردن باشد. فارکس، بورس، رمزارز، مسکن، طلا و ... همگی جزو بازارها و در حقیقت داراییهایی هستند که میزبان مناسبی برای استراتژی معاملاتی PA هستند.

هیچ دیدگاهی نوشته نشده است.