اندیکاتور فارکس

یکی از مهمترین ابزارهایی که در تحلیل تکنیکال کاربرد داشته و علاوه بر آن ممکن است در پرایس اکشن نیز کاربرد داشته باشد، اندیکاتور است. تحلیل تکنیکال، ابزار محبوبی در میان معاملهگران فارکس، بر این فرض استوار است که تمام اطلاعات مرتبط در مورد یک دارایی معاملاتی در قیمت بازار منعکس میشود.

تنها کاری که باید انجام دهید، این است که دادههای تاریخی بازار مانند قیمت یا حجم را تحلیل کرده و به دنبال الگوهای نمودار کلاسیک باشید که میتوانند سیگنالهای معاملاتی را ارائه دهند. تحلیلگران تکنیکال بسیاری از اندیکاتورهای فارکس برای کمک به پیشبینی استفاده میکنند.

اندیکاتورها میتوانند بسیار ساده (مثلا کندل تایم) بوده و محاسبات آن میتواند برای تعیین میانگین متحرک یا تفاوت بسته شدن دو قیمت در دو کندل متوالی باشد، یا به اندازهی محاسبات مربوط به انحراف استاندارد یا رگرسیون خطی قیمت، پیچیده باشد. هر چه که باشند، اندیکاتورهای فارکس، ابزاری بسیار کاربردی هستند.

اندیکاتور فارکس چیست؟

به قدری اندیکاتورهای تکنیکال توسعه یافتهاند که انتخاب چند اندیکاتور برای یک استراتژی معاملاتی میتواند چالش برانگیز باشد. برخی از معاملهگران تنها یک اندیکاتور را لحاظ کرده، درحالیکه برخی دیگر ترجیح میدهند از ترکیب اندیکاتورها استفاده کنند. انواع اصلی اندیکاتورهای تکنیکال که معاملهگران فارکس استفاده میکنند، شامل: اندیکاتور مومنتوم (Momentum Indicator – اندیکاتوری که قدرت تغییرات قیمت را اندازهگیری میکند)، اندیکاتورهای نوسان (Volatility Indicators – اندیکاتورهایی که نوسانات قیمتی را نمایش میدهند) و … هستند.

در بازار فارکس، به دلیل فقدان دادههای جامع از حجم مبادلات و تبادلات مالی، اندیکاتورهای حجمی قابلیت اتکای کمتری دارند. استفاده از ترکیبی از اندیکاتورها به پیچیدگی استراتژی میافزاید. بنابراین معمولا بهتر است از استفاده از دو اندیکاتور از یک مدل (خانواده) خودداری کرده، چراکه آنها فقط سیگنالهای یکدیگر را تأیید میکنند. اما استفاده از چند اندیکاتور از مدلهای مختلف، یکی از روشهایی است که میتوان از صحت سیگنالهای دریافت شده، مطمئن شد.

مهم نیست که تصمیم به استفاده از یک یا چند اندیکاتور را دارید، برای این کار شما باید پارامترهای مورد استفاده را انتخاب کنید. برخی از اندیکاتورها دارای پارامترهای استاندارد هستند که احتمالا در ابتدا باید از آنها استفاده کنید. برخی دیگر از آنها نیاز دارند تا برای استفاده از آنها تایم فریم انتخاب کنید، مانند تایم فریم ماهانه، روزانه، هفتگی یا ساعتی. همچنین ممکن است لازم باشد دورهای را انتخاب کنید، که این دوره معادل تعداد کندلهایی است که برای محاسبه یک اندیکاتور استفاده میشود.

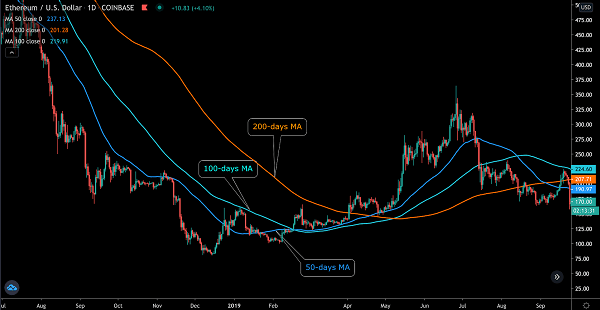

به عنوان مثال، می توانید اندیکاتورهای میانگین متحرک روزانه را برای چندین دوره مختلف، مانند 200، 100 و 50 روز گذشته محاسبه کنید. استراتژی شما میتواند بر اساس سیگنالهای بدست آمده از مشاهده تقاطعها در میان چندین میانگین متحرک به دست آید، یا میتوانید فقط از یک میانگین متحرک که بر روی خود نرخ ارز ترسیم شده است، استفاده کنید.

انواع اندیکاتور

اندیکاتورهای روند

اندیکاتورهای روند یا همان Trend Indicators، شاخصهایی هستند که روند حرکتی را نمایش میدهند. “روند دوست شماست“، یک جمله معروف در میان معامله گران بازارهای مالی است! شاخصهای روند میتوانند به شما در شناسایی جهت و قدرت روندها کمک کنند. شاخصهای روند محبوب در ذیل معرفی شدهاند.

میانگین متحرک جهت دار (ADI)

شاخص میانگین متحرک جهت دار (ADX)، یک اندیکاتور مفید از نوع روندی است که به معاملهگران کمک میکند تا قدرت روندهای نهفته در دل بازار را ارزیابی کنند. این شاخص دارای سه قسمت بوده که شامل این بخشها است: شاخص جهت مثبت (+DI)، شاخص جهت منفی (-DI) و خط ADX است.

خط ADX، یک میانگین متحرک هموار (یا هان SMMA) از مقادیر مطلق مولفههای +DI و -DI است و مقدار آن بین 0 تا 100 در نوسان است. دوره زمانی استاندارد برای ADX شامل 14 کندل است، اما میتوانید آن را با دورههای مختلف نیز آزمایش کنید.

اگر مقدار ADX بین 0 تا 25 باشد، قدرت روند کم بوده و اگر شاخص ADX بین 25 و 50 را نشان دهد، روند قوی بوده، و نهایتا اگر مقادیر ADX بین 50 و 75 باشد، روند بسیار قوی است. روندهای فوقالعاده قوی دارای مقادیر بین 75 تا 100 هستند.

میانگین های متحرک

میانگین متحرک که با MA (همان Moving Average) شناخته میشود نیز عموما میتواند برای شناسایی روند و جهت آن مفید باشد. سادهترین راه برای انجام این کار، ترسیم یک میانگین متحرک ساده بر روی نمودار بوده و سپس باید بررسی کرد که آیا قیمت، بالاتر یا کمتر از میانگین متحرک قرار میگیرد یا خیر. اگر قیمت بالاتر از میانگین متحرک خود باشد، این سیگنالی است که نشان میدهد جفت ارز در یک روند صعودی قرار دارد.

همچنین میتوانید دو میانگین متحرک را به روشی مشابه مقایسه کنید، به عنوان مثال، یک میانگین متحرک 100 روزه و یک میانگین متحرک 200 روزه (که به MA 100 و MA 200 معروف هشتند) را در نظر بگیرید. در این صورت، زمانی که MA 100 روزه بالاتر از MA 200 روزه باشد، اندیکاتورها یک روند صعودی را نشان خواهند داد. حتی میتوانید از تقاطع میانگین متحرک به عنوان سیگنال معاملاتی استفاده کنید.

شاخص روندی پارابولیک سار

استفاده از اندیکاتور پارابولیک سار Parabolic SAR بسیار ساده است. برنامههای تحلیل تکنیکال آن را روی نمودار به صورت مجموعهای از نقاط در بالا یا پایین هر کندل ترسیم میکنند. هنگامیکه نقاط بالاتر از قیمت فعلی رسم میشوند، این امر نشان دهنده تضعیف بازار است. برعکس، زمانی که نقاط پارابولیک سار زیر نرخ ارز ظاهر میشوند، نشاندهنده قدرت بازار است.

شاخص Parabolic SAR برای تشخیص نقاط شکست یا زمانیکه بازار معکوس میشود، بسیار مفید است. اگر نقاط از بالا به پایین نرخ ارز تغییر کند، میتوانید آن را به عنوان شروع یک روند صعودی تفسیر کرده، درحالیکه تغییر از پایین به بالا نشان میدهد که یک روند نزولی آغاز شده است.

یک استراتژی احتمالی با استفاده از پاربولیک سار میتواند منتظر ماندن برای وقوع یک تغییر باشد که نشانه معکوس شدن روند است. سپس هنگامیکه حرکت با چهار نقطه متوالی تأیید شد، معامله را در جهت مشخص شده آغاز کنید.

اندیکاتورهای مومنتوم

این گروه از اندیکاتورهای فارکس، قدرت تغییرات نرخ ارز را اندازهگیری کرده و گاهی اوقات به آنها شاخصهای نرخ تغییر نیز میگویند. در ادامه، انواع پرکاربرد از این خانواده را به شما معرفی خواهیم کرد.

شاخص قدرت نسبی

شاخص قدرت نسبی (Relative Strength Index) یا RSI نشان میدهد که آیا یک دارایی (مثلا جفت ارز فارکس) بیش از حد خرید شده یا بیش از حد فروخته شده است. دوره پیشفرض محاسبه 14 کندل بوده و شاخص RSI بین 0 تا 100 در نوسان است. مشاهده شاخص 70 یا بالاتر در RSI، بیانگر منطقه بیش از حد خرید در نظر گرفته میشود، در حالی که مقدار زیر 30، نشان میدهد که جفت ارز بیش از حد فروخته شده است.

مکدی

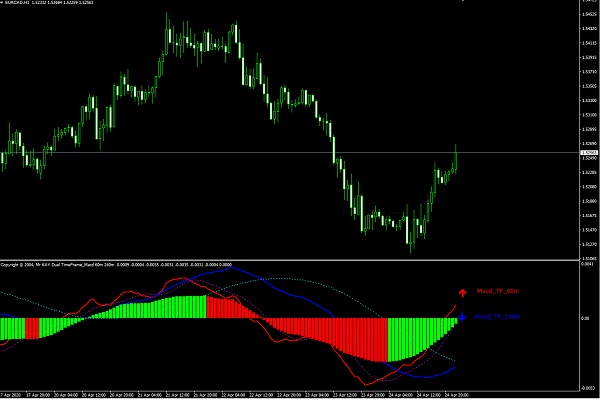

نوسانگر میانگین متحرک همگرایی و واگرایی یا به زبان سادهتر، اندیکاتور MACD، یکی دیگر از شاخصهای مومنتومی است. این شاخص فارکس گاهی اوقات با دو خط (MACD و سیگنال) و یک هیستوگرام یا در بعضی مواقع، فقط با یک خط سیگنال و یک هیستوگرام ترسیم میشود.

نماد رایج استفاده شده از “MACD با نقاط (A,B,C)” نشان میدهد که سری مکدی، تفاوت دو میانگین متحرک نمایی (EMAs) با دورههای A و B است، درحالیکه سری متوسط یک EMA از سری مکدی با دوره C است. پارامترهای دوره پیشفرض که اکثر معاملهگران استفاده میکنند، دورههای A=12، B=26 و C=9 یا MACD (12،26،9) هستند.

با استفاده از این پارامترهای استاندارد، خط مکدی با کم کردن EMA مربوط به 26 روز (26 روزه) از EMA 12 روزه محاسبه میشود. خط سیگنال، یک EMA نه روزه از خط MACD است، درحالیکه هیستوگرام مکدی تفاوت بین خط MACD و خط سیگنال است.

معامله گران میتوانند به دنبال تقاطعی بین خط مکدی و خط سیگنال باشند که هنگام تغییر علامت هیستوگرام رخ میدهد. اگر خط مکدی از بالای خط سیگنال عبور کند، این میتواند به عنوان سیگنال خرید تعبیر شده و اگر خط MACD از زیر خط سیگنال عبور کند، این امر به عنوان سیگنال فروش برداشت میشود.

نوع دیگری از تقاطع MACD، زمانی رخ میدهد که خط مکدی از محور افقی خود عبور کند. این بدان معناست که EMAهای سریع و کند از نظر ارزش برابر هستند. هنگامیکه MACD منفی شود، نشان دهنده یک سیگنال نزولی است، درحالیکه خط MACD مثبت نشان دهنده سیگنال صعودی است.

معاملهگران همچنین ممکن است به دنبال واگرایی بین نرخ ارز و MACD باشند تا نشان دهنده تغییر در حرکت بازار باشد. این امر میتواند منجر به بازگشت شود. بنابراین، اگر نرخ ارز بالاترین نرخ را ثبت کرده، اما MACD مقداری کمتر از آن را ثبت کند، این یک سیگنال معکوس نزولی خواهد بود. در حالت عکس، اگر نرخ ارز به پایینتر حد برسد، اما MACD مقداری بالاتر از آن را نشان دهد، این یک سیگنال برگشت صعودی خواهد بود.

سایر شاخص های مومنتومی

برخی از معامله گران نیز از اندیکاتور استوکاستیک یا همان stochastic oscillator برای نشان دادن حرکت بازار و کمک به شناسایی شرایط خرید و فروش بیش از حد استفاده میکنند. معاملهگران خبرهتر حتما از ایچیموکو یا نمودار ابرکومو استفاده میکنند. ایچیموکو یک شاخص تکنیکال پیچیده بوده که یک محیط یا اصطلاحا ابری را تشکیل میدهد که میتواند برای اندازهگیری مومنتوم بازار مفید باشد. این شاخص شامل ترکیبی از سطوح حمایت و مقاومت، کراس اوورها، نوسانگرها و اندیکاتورهای روند است.

اندیکاتورهای نوسانی

باندهای بولینگر

باندهای بولینگر یا همان Bollinger Bands میتوانند به اندازهگیری نوسانات یک دارایی (خصوصا جفت ارزها) کمک کنند. برای ترسیم آنها بر روی نمودار، ابتدا باید انحراف معیار و میانگین متحرک نرخ ارز محاسبه شود. سپس دو انحراف استاندارد را به میانگین متحرک اضافه کرده و همچنین دو انحراف استاندارد را از میانگین متحرک کسر نمود تا خطوطی در بالا و پایین میانگین متحرک تشکیل شود.

زمانی که نرخ ارز (قیمت فعلی) بالاتر از باند بالایی رفته، نشان دهنده یا همان سیگنال فروش بوده و زمانی که باندهای بولینگر به زیر باند پایینی برسد، نشان میدهد که زمان خرید است. این استراتژی خرید و فروش دارایی بر اساس بولینگر بند، مناسب بازارهایی است که حالت نوسانی داشته و حول یک مقدار میانگین در نوسان هستند.

میانگین محدوده واقعی

میانگین محدوده واقعی یا همان Average True Range که به صورت ATR خلاصه میشود، به عنوان یک EMA از محدوده واقعی محاسبه شده که از بیشترین مقدار تفاوت بین بالاترین و پایین ترین نرخ ارز در یک روز، بالاترین نرخ و نرخ زمان بسته شدن معاملات، پایینترین و نرخ زمان استفاده میکند. شاخص ATR برای اندازهگیری نوسانات استفاده شده و میتواند به عنوان یک ابزار مدیریت ریسک مفید باشد.

اندیکتورهای حجم

همانطور که در بالا ذکر شد، مشاهده حجم در بازار غیرمتمرکز فارکس به اندازه بازارهای مبادلهای اولیه واضح نیست. برخی از شاخصهای مفید را میتوان با استفاده از دادههای حجمی تقریبی که با شمارش حرکات تیک نرخ ارز به دست میآید، محاسبه کرد.

جریان پول چایکین

جریان پول چایکین (Chaikin Money Flow) که با CMF نمایش داده میشود، نمونهای است که شامل میانگین وزنی-حجمی از انباشت و توزیع مشاهده شده در یک دوره مشخص است (معمولا 21 روزه در نظر گرفته میشود). دامنه حرکتی احتمالی آن بین 1 تا 1- است، اما معمولا بین 0.5 تا 0.5- حرکت میکند. مقادیر بالاتر از صفر نشان دهنده فشار خرید و مقادیر زیر صفر نشان دهنده فشار فروش است.

خط توزیع انباشت

خط توزیع انباشت یا همان Accumulation Distribution Line از دادههای حجمی برای محاسبه خط توزیع تجمعی استفاده میکند. این شاخص زمانیکه در جهت همان نرخ ارز حرکت می کند،

بکتست گیری

تعداد زیادی شاخص فارکس وجود داشته و شما میخواهید از آنهایی استفاده کنید که میتوانند به شما در مبادلات کمک کنند. یک رویکرد شامل استفاده ترکیبی از شاخصها در استراتژی معاملاتی بوده و شما میتوانید برای شروع، یک شاخص از هر نوع را انتخاب کرده و از جمیع چندین سیگنال استفاده کنید.

شما همچنین میتوانید فقط از یک شاخص، همانند میانگین متحرک استفاده کنید، اما میتوانید آن را در بازههای زمانی مختلف اعمال کنید. اگر اندیکاتورهای انتخابی شما سیگنالهای ثابتی را در بازههای زمانی مختلف مانند نمودارهای 5 دقیقه، 30 دقیقه و 1 ساعت ایجاد میکنند، حتی ممکن است تصمیم بگیرید که یک جفت ارز را خریداری کنید.

قبل از اینکه هر استراتژی را با استفاده از پول واقعی معامله کنید، ابتدا باید آن را روی دادههای تاریخی بکتست (Backtest) بگیرید. میتوانید از پلتفرمهای رایگان متاتریدر 4 یا 5 و حساب دمو برای این کار استفاده کنید. اگر استراتژی شما به طور مداوم سیگنالهای معاملاتی سودآوری را در بازههای زمانی تاریخی ایجاد میکند، میتوانید قبل از شروع به معاملات ریل، آن را در یک حساب آزمایشی با استفاده از پول مجازی آزمایش کنید.

هیچ دیدگاهی نوشته نشده است.